2022/11/08(火)2022年9月14日~11月7日の決算発表の個人的所感(ギフトHD, ネクステージ, Enjin, プレミアグループ, セルシス, ニチコン)

※当ブログは著者個人の投資記録を掲載していますが、投資の助言あるいは投資の勧誘等を行うものではありません。当ブログに掲載される情報は個人的見解に基づくものであり、正確性・完全性・有用性を保証するものではありません。

現況

- 年初来損益:-3.2%(-211,546円)

- 年初来確定損益:+231,216円

- 含み損益:+1,590,456円

※去年から持ち越した含み益を減らしつつ利確したので、年初来損益がマイナスでありつつ年初来確定損益はプラスとなっています。

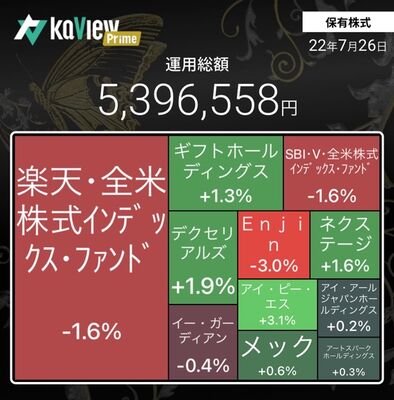

現在のポートフォリオ

株式・投信

不動産

- GALA FUNDING #2:25口

年初来損益

年初来確定損益

9月14日~11月7日 決算発表の個人的な所感

主に決算短信と決算説明資料を読み取って記述しております。

09/14 ギフトHD 2022年10月期 3Q

主に家系ラーメン。対前年同四半期で増収増益&増配。3Qにおいては「町田商店」で7店舗、それ以外のブランドで12店舗の新規出店。東京駅八重洲地下街に1社で7ブランド出店した「東京ラーメン横丁」でかなり出店数を稼ぎました。今後の出店余地は国内だけでもまだまだ有り余っていそうです。海外はロサンゼルス店を閉店で苦戦中のようです。

前年3Q単体比較では増収・減益で、株価はどう反応するだろうかと思いましたが、トップラインの伸び(+25.3%)をよく評価してもらえたのか株価は暴騰して一時は上場来高値3975円を付けました。2023年10月期は時短協力金も少なくなってEPSの伸びが緩やかになるかと思って、ダブルバガー超え&PER30倍超え(EPS:128.59で計算)の3975円で100株利確しました。もう100株は長期持続方針です。

市場規模・ラーメンブランド開発力・接客等を考慮するとまだまだ業績を伸ばせるだろうと個人的に予想しています。安く買い増せるタイミングがあればぜひ買い増したいです。

10/03 ネクステージ 2022年11月期 3Q

主に中古車販売。対前年同四半期で増収増益。3Q単体でも過去最高の業績。市場環境が前年割れでも既存店はしっかり2ケタ成長。主要KPIでは買取台数が最も成長していて前年比195.2%。前Qは売上総利益率はやや低下しましたが今Qは改善。出店計画は4Qは総合店だけでも11店舗の計画(当期首の総合店は41店舗で3Qまでで総合店は10店舗出店)。現金及び預金が約220億円くらいあるので、4Qの出店に110億円かかってもまだ少し余裕ありますかね。売上総利益率を維持できれば、順調な店舗増で2023年11月期のEPS成長も期待できそうなのでまだしばらく保有株式は持続方針です。

決算発表翌日は株価が大きく下落(-13.65%,2841円)しましたが取得単価1929円の保有株式は売らずに静観していました。

10/14 Enjin 2023年5月期 1Q

高利益率でキャッシュフローも抜群に良いPR支援会社。対前年同四半期で増収増益。

- 前Q -> 今Q

- 顧客数:454社(1985社-1531社より算出) -> 773社

- 平均契約単価:前Q(おそらく前期累計での平均)1014千円 -> 1012千円

- 平均契約件数:前Q(おそらく前期累計での平均)1.69件 -> 1.61件

売上高に対するサービスの割合としては高利益率のプラットフォームサービス(メディチョク・アポチョク)が拡大しました。

PR支援サービスの売上高は、前Qよりも減少で前期の1Qよりは少し上程度。鈍化した理由としては若手社員の割合増加による教育工数増加(前Qの決算でそうなると説明があったのでそこまでサプライズではない)とキャンセル案件の増加(こちらは少々ネガティブサプライズ感あり)。ただ、キャンセル案件の数自体は前4Q->1Qと低下している模様(決算説明資料のグラフを見る限り)

プラットフォームサービスはまだ売上高の規模はまだ小さいものの着実に成長。メディチョクは僅かに伸びが鈍化していますが次のQも見ないと傾向は分からず。

決算発表翌日の株価はストップ安でした。PR支援サービスの成長が低下した事実だけじゃなくて、今後改善していく見通しなのかどうか言葉で書かないとダメでしょう。書かないということは投資家はそういう見通しじゃないと判断して投げ売るほかありません。

2Q以降で教育が進捗してキャンセル率が下がって問題なく業績アップのシナリオもあると思いますが、その辺りの見通しが不明なので保有株式はすべて売りました。

現物の利確で信用買いの損切りを補えず、確定損益にはマイナス約22千円の影響。1Qの進捗率が悪いという会社の発表をしっかり把握していてなぜ信用買いしたのか。1Qが微妙な業績予想だとアナウンスしておいてそれを良い方向に裏切って株価が暴騰したマクビープラネットの値動きが脳裏に焼き付きすぎていました。(反省)

追記:『2023年5月期第1四半期 質疑応答集』が公開されて、キャンセルは「当期1Qにかけては減少傾向にあり、(以下略)」との文言をようやく見られました。しかし、今後は「一定量のキャンセル案件の発生は許容せざるを得ないものの、この数字を極力減らしていくように努めてまいります。」との表現にとどまりました。当面の間、個人的にはこの銘柄は触らないことにします。

10/28 プレミアグループ 2022年3月期 中間決算

主に中古車向けのファイナンスと故障保証。マーケットが前年割れの中でもKPIは伸長し、対前年同四半期で増収増益&通期業績予想の上方修正。ただし、上方修正内容は一過性のもの。 1Q決算所感の https://pawafuru.com/0430#k430p2.3 において、「toC向けサイトのカープレミアをマスメディアを使って広告宣伝するようなので、そこでどれくらいの費用が発生するかはやや気がかりです。」と書きましたが、今回の一過性の利益の一部(3.9億円)をマーケティング費に使ってくれるようでそこは一安心でした。

他は全事業伸びていて文句のない決算発表でした。保有300株は持続方針!

11/04 セルシス 2022年12月期 3Q

主にイラスト制作ソフト。対前年同四半期で増収,最終益以外は増益。CLIP STUDIO PAINT バージョン2.0 発表により、現行バージョンの買い控え発生で、買い切り版のツール販売のみ売上減少が発生している模様。ただし、バージョン2.0からメジャーアップデートがサブスクのみ対応となるので将来的には売上向上につながると予想できます。そのため、今回の売上減少は一時的と考えるのが妥当かと思います。この買い控えに対して会社も10月14日から適切に手を打っているので問題視せず保有継続します。

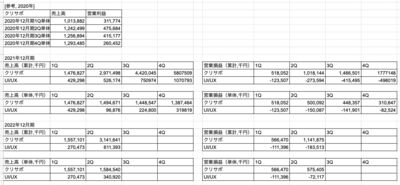

クリサポ

ARRは積み上がっていますが、前Q比較で売上高・営業損益ともに減速。現行バージョンの買い控えによる影響が色濃く出ているようです。

UI/UX事業

いつも通り赤字。前Q比較でも、売上高・営業損益ともに減速。

今後の好材料になりそうなもの

- 「2022年及び2023年の2年間で総額30億円を目処に自己株式の取得を予定しております」(既に約10億円分を取得済)

- UI/UX事業セグメントの再検討

- 画像生成AIに関する開発

- 中国本土展開

- 東証スタンダードからプライムへの申請(準備中)

[2022/11/19 追記] 通期業績予想の下方修正が出るか結構ギリギリの進捗ですね。12月上旬に出る11月分の月次(9,10,11月の3ヶ月の平均)によっては売るかもしれません。

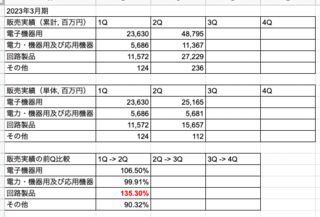

11/07 ニチコン 2023年3月期 中間決算

電子機器用コンデンサ(売上高構成比57.6%), 回路製品(売上高構成比28.4%), 電力・機器用コンデンサ及び応用関連機器(売上高構成比13.7%)。

[2022/11/11追記] 当第2四半期連結累計期間の売上高構成比が決算短信に載っていて、それによると、電子機器用コンデンサ(売上高構成比55.6%), 回路製品(売上高構成比31.1%), 電力・機器用コンデンサ及び応用関連機器(売上高構成比13.0%)。 に変化したようです。

読売新聞の紙面広告:https://www.excite.co.jp/news/article/AMP_285919/ でニチコンが家庭用蓄電システム(V2Hシステム)に強いというの知って、さらに調べると家庭用においては独占的というのが分かって、中々興味深いと思って200株購入しました。途中でV2Hシステムの納期が延びている情報を得て利確しましたが、やはり問題ないんじゃないかと思って、再度200株購入して決算を跨ぎました。

前回の決算説明会資料 p.31 によると、V2Hシステムにおけるニチコンの推定市場シェアは91%。株主通信によるとV2Hシステムは回路製品区分に分類されるので売上高構成比28.4%の中に入っていることになります。

中間決算は対前年同四半期で増収増益増配&通期業績予想の上方修正とここまでは完璧だったのですが特別損失を計上。特別損失は一過性なのでそこまで気にしなくていいはずです。 V2Hシステムよりはまだコンデンサーの売上のほうが大きくて、V2Hシステムの売上高の伸びが全体に与える影響が小さい可能性もありましたが、上方修正IRの「修正理由」を読むと、『新製品の「トライブリッド蓄電システム®」を中心とする家庭用蓄電システムや V2H(Vehicle to Home)システムなどの NECST 製品の売上が大幅に増加しました。』とあるので、V2Hシステム関連の影響が強く出ていることが読み取れました。

政府の2022年度第2次補正予算の案の中でも「蓄電池を国内製造するためのサプライチェーン(供給網)強化に3000億円を割り振る。」(11/6 の読売新聞朝刊 https://www.yomiuri.co.jp/politics/20221105-OYT1T50301/ より引用)とのことなので、今後も楽しみです。

決算補足説明資料の公開を待っていますが、決算を跨いだ200株は今のところ保有継続方針です。

[2022/11/11追記] 四半期報告書(p.3/24)に「回路製品は、家庭用蓄電システムやV2Hシステムの売上が伸長したことなどにより27,229百万円と前年同期比44.8%の大幅増収となり、NECST事業の成長が全体にも大きく寄与しました。」と書いてありました。

[2022/11/14 追記] 販売実績の推移を一部計算して出してみました↓

最近の主な売買

メック&デクセリアルズ

- メック:マイナス31380円

- デクセリアルズ:マイナス40506円

地合い悪化時に信用買いしつつ耐えきれず損切り。決算発表まで持ちきれず。

10/27のイビデンの決算発表資料を読むと、データセンター向けはまだ(今後も)需要が強いということが分かったので、メックだけ再度100株買い直しました。デクセリアルズは利上げによる景気後退で見通しが悪そうですが、メックは長期で保有したいです。(機関投資家が狂ったように売ってこなければ…)

ギフトホールディングス

PER30倍くらいのダブルバガーで100株利確(+199200円)。十分良く評価していただけました。残り100株は長期用に保有継続。

IRジャパン

100株1979円持っていましたが、2100円割れたりで、今の株価で決算またぐのは少々リスキーかと思い利確しました(+900円)。

Enjin

信用返済売で約マイナス51707円。現物の利益確定でプラス28210円。売却理由は上述。

バリューコマース

低いPERでキャッシュフローも良い割にはあまりに安いと感じた2182円で100株買いました。株価上昇には2Q決算で大型キャンペーンの反動減だった伸びしろのStoreMatchが再度伸びていくか次第と考えました。twitter上でStoreMatchの最低単価が10月から値上げされたとか情報を得ましたが10/28の決算発表への影響はないはずでした。Yahoo!ショッピングが盛り上がっている感じもなかったしZホールディングスの株価も右肩下がりで不穏な感じだったので決算発表前に利益確定(+7600円)しました。

決算発表では、StoreMatchは2Qよりは伸びていましたが期待よりは下。他も前Q比較で減速でかなり買われづらい内容で、短期的には決算発表を跨がずで正解でした。

アライドアーキテクツ

400株持っていましたがそこまでの自信がないので100株利益確定(+11100円)。

パルグループ

100株新規購入。

日本アクア

500株新規購入。

ニチコン

200株新規購入。理由は上述。

グッドスピード

100株新規購入。

今後の決算発表予定

- 11月09日 日本アクア 3Q

- 11月10日 アライドアーキテクツ 3Q

- 11月10日 メック 3Q

- 11月11日 IPS(4390)

- 11月14日 グッドスピード 本決算

- 12月15日 ギフト 本決算

2022/09/20(火)株式投資 ダブルバガー以上での利確一覧

2021年

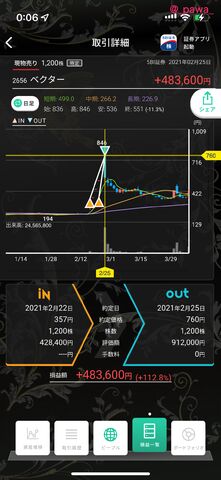

2656 ベクター(+112.8%)

「みんなの電子署名」での暴騰の始めに取得してストップ高連発の2倍超えで利確。

3663 セルシス(当時の社名はアートスパーク, +130.8%)

株主優待&月次発表の開始でグングン上がって利確。

2022年

9279 ギフトホールディングス(+100.4%)

ロシア・ウクライナ戦争での小麦高騰懸念やら新型コロナやらで売られたところを拾ってダブルバガーで利確。日本はロシア・ウクライナから小麦を輸入していない+中華そばの原料としての小麦の割合は僅かであるという情報からここまで売り込まれるほどのことではなかろうかと思って拾ってうまい具合にダブルバガー達成。株主優待の拡充とバイイング・クライマックス感のある値動きにも少々助けられましたかね…。

2023年

5253 カバー(+100.1%)

まだ評価不足だった頃に買って、じっくり7ヶ月かけてダブルバガー。

2022/08/15(月)2022/7/28~8/12の決算発表の所感(デクセリアルズ,IRジャパン,Eガーディアン,アートスパーク,メック,IPS(4390),他)

※当ブログは著者個人の投資記録を掲載していますが、投資の助言あるいは投資の勧誘等を行うものではありません。当ブログに掲載される情報は個人的見解に基づくものであり、正確性・完全性・有用性を保証するものではありません。

現況

- 年初来損益:-2.3%(-151,804円)

- 年初来確定損益:+84,032円

- 含み損益:+1,785,594円

※去年から持ち越した含み益を減らしつつ利確したので、年初来損益がマイナスでありつつ年初来確定損益はプラスとなっています。

現在のポートフォリオ

株式・投信

不動産

- GALA FUNDING #2:25口

年初来損益

年初来確定損益

7月28日~8月12日 決算発表の個人的な所感

主に決算短信と決算説明資料を読み取って記述しております。

07/28 デクセリアルズ 2023年3月期 1Q

ニッチな電子部品など。対前年同四半期で大幅な増収増益。売上の前Q比較では、268-(236+19(為替))=13(+5%)で、前年の同四半期とその前Qとの比較では成長の頭打ち感も多少感じました。それと同時にずっと続いていた米国金利上げペース鈍化匂わせによる円安のピークアウトの気配が漂っていて、デクセリアルズはかなり為替感応度が高いようなので、逆指値をおいていたところ、約1万円のプラスで利確されてしまいました。仕事が終わってから、スピーチ付き&質疑応答入りの決算説明資料が出ていたので読みましたが、重要な文言が…!?

- 「1Qから2Qにかけては⼤幅な増収増益が⾒えております。」

- 「1Qから2Qに期ずれ」

これらをスピーチや質疑応答で出すのではなく、公開日の早いスライドのほうに書いてくれ!と思いました。

「1Qから2Qにかけては⼤幅な増収増益が⾒えております。」がひょっとすると、1Qとの比較で2Qが大幅増収増益という意味でなく、1Qと2Qはともに前年同期比で大幅増収増益という意味か?と思いましたが、質疑応答では「先ほど2Qにかけては1Q⽐で為替除いても増収増益、というお話で、…」とあるので1Qとの比較と捉えるのが自然と思われます。

今の為替で2Q以降の為替の前提レートも1ドル118円とのことで、さらに1Q比で為替除いても増収増益となると、どう考えても2Qは良い業績になるわけなので、逆指値で利確されたのはまずかったかと思いました。とはいえ世界経済成長鈍化の影響で通期の業績はいまいちということも無きにしもあらずという具合でしょうが…。となると2Qが中々良い程度では織込済みの出尽くし売りも予想されるかもしれません。

ザラ場での決算発表といい、今回の発表の仕方は兼業投資家としては少々辛いものを感じました。

07/29 アイ・アールジャパンHD 2023年3月期 1Q

IR・SRコンサルティングなど。対前年同四半期で大幅な減収減益。2022年6月1日に証券取引等監視委員会による当社元役員を対象とする調査が開始。2022年8月中を目途に調査結果をお知らせとのこと。大型案件の受注が大幅減少(前期比86.4%減少)。通常案件は順調に進捗(前期比5.3%増加)。事件による調査等による業務への影響については

- 既存客からの契約の解約はわずか

- 契約交渉中であった新規客の契約時期の見送りの影響あり

- PA業務とFA業務の大型プロジェクトにおいて案件ローンチの後ろ倒しの影響あり

一方で、当社グループの唯一無二の機能を求めている客が引き続き多く、新規での獲得案件もあり、引き続き堅調に推移すると捉えているとのこと。配当は現時点においては維持の方針の模様。自己株式の取得に関しては、適時、適切かつ機動的に行う予定でありますとのこと。

1900円台の保有株式100株はもう十分に安いという判断のもとで売らずに置いておいたところ、株価は上昇に転じました。事件の影響をフルに受けるのは2Qのはずなので中間決算は要注目です。

07/29 プレミアグループ 2023年3月期 1Q

主に中古車向けのファイナンスと故障保証。マーケットが前年割れの中でもKPIは伸長し、対前年同四半期で増収増益。1株→3株の株式分割を発表。全事業が前年比で伸びていて良い具合。toC向けサイトを新設したカープレミア事業の今後にも期待。フリーキャッシュフローもプラスになるようになってきているので、決算発表日の次の始まり値で成行買いして久しぶりに100株ホルダーになりました。株式分割後は300株ホルダーとなる予定。

toC向けサイトのカープレミアをマスメディアを使って広告宣伝するようなので、そこでどれくらいの費用が発生するかはやや気がかりです。

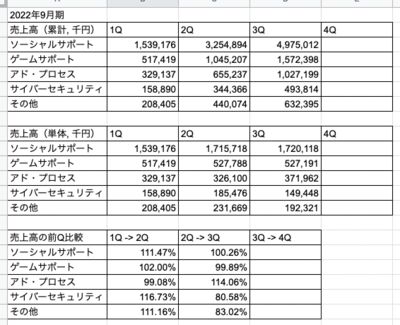

08/02 イー・ガーディアン 2022年9月期 3Q

総合ネットセキュリティ企業。対前年同四半期で増収増益。1Q->2Qでは中々の成長でしたが、2Q->3Qはアド・プロセス以外はほとんど成長せず、減収減益となりました。サイバーセキュリティの落ち方は個人的にマイナス方向のサプライズ感がありました。(グレスアベイル社の連結除外が大きいでしょうか?)

株価はやや大きめの下落。2Qまでが仮にワクチン特需・巣篭もり特需などがあったものと考えると本決算まで持ち続けるのは少々怖くなってきました。来期、反動減で見かけの成長率が期待されているよりかはやや低いものになるというリスクも考えねばならなくなりました。保有株式100株は決算発表日の夜間PTSで3001円にて利確しました。(+14千円の利確) せめてもう少し配当に回してくれれば様子見もありかという具合でしたが…。

08/05 アートスパーク 2022年12月期 中間決算

主にお絵かきソフト。対前年同四半期で増収,最終益以外は増益。08/08より自己株式取得との発表。中間決算の最終益が減益なのは、前期が特別利益を計上していることによります。

UI/UX事業はいつも通り赤字。クリエイターサポートは順調にARRを積み上げています。2Qの営業利益率は26%を超えました。(1Qは25%) 保有株式は持続方針です。

08/10 メック 2022年12月期 中間決算

主に電子基板向け薬品。世界シェアをほぼ独占する製品も。対前年同四半期で増収増益。通期連結業績予想の上方修正。上方修正の理由は以下の通り:

- 「データセンター用サーバー向け等のハイエンドパッケージ基板の需要等により、関連する製品が堅調に推移いたしました。」

- 「地政学リスクや需給の不均衡、インフレ進行等、引き続き注視が必要な状況ではあるものの、この事業環境は継続すると見込み(以下略)」

製品別:

- CZシリーズ(半導体パッケージ基板向け超粗化系密着向上剤):サーバーの需要やパッケージ基板の大型・多層化により好調な結果とのこと。

- V-Bondシリーズ(多層電子基板向け密着向上剤):自動車の減産はあったもののEV化の促進等により堅調に推移とのこと。

- SFシリーズ, EXEシリーズ(ディスプレイ向けエッチング剤):巣ごもり需要の反動や在庫調整等の影響を受け、関連する電子機器の需要に鈍化がみられ減少とのこと。

連結売上高前年同期⽐分析では、密着向上剤が849百万円増加,エッチング剤が301百万円減少。差し引き548百万円の増加。為替の影響も加えると計1,103百万円の増加。

連結売上高前年同期⽐分析では、薬品粗利益率低下や販管費増であまり良くない印象を受けました。輸送費・原材料高をまだ価格転嫁できていないという具合でしょうか。

それでも営業利益率は25%近くで売上高も密着向上剤でよく伸ばしているので今後に期待は持てそうという印象を受けました。配当性向も30%あるので、引き続きノンビリ保有株式は持続方針でいこうかと思います。

08/10 アライドアーキテクツ 2022年12月期 中間決算

マーケティングDX支援。減収,営利と経常は増益,最終益は減益(ただし収益認識基準適用に影響が大きく、新基準では実質的には2桁増収増益)。「ストック売上比率は57.4%(前年同期比21.2pt増)に拡大、SaaS ARRは24.05億円(前年同期比2.4倍)と大幅に拡大しております。」とのこと。

事業別にみると以下の通りです。

- 中国進出支援事業(売上の5.7%):中国ロックダウンで微減収。

- ソリューション事業(売上の26.5%):微増収。下期以降の成長に向けた仕込みに手ごたえ。

- 海外SaaS事業(売上の38.8%,営業利益率21.9%):平均単価・ストック売上比率ともに前年同期比で大幅上昇、売上高は同2.2倍に拡大。

- 国内SaaS事業(売上の29.0%):非ストック売上が減少となるも、注力商材「Letro」の売上は前年同期比2倍超。

ARRに関わるストック売上(SaaS)を順調に伸ばしているのは非常に好印象です。

今のARR伸びを考えれば、時価総額160億円(株価でいうと1127円)以下は安いのではないかと個人的には感じます。

08/12 IPS(4390) 2023年3月期 1Q

フィリピンでの通信事業,医療・美容事業が伸び代。対前年同四半期で大幅な増収増益。為替差益で632百万円を計上。

セグメント別に見ると

- 国際通信事業:猛烈な増収増益。IRU契約案件の入金による売上計上とのこと。

- フィリピン通信事業:減収増益。コロナウイルス感染症の影響により法人向けインターネット接続サービスの新規契約が低調に推移とのこと。

- 国内通信事業:増収増益。

- メディカル&ヘルスケア事業:大幅な増収増益。

で、利益率も非常に高いです。

1Qは特に国際通信事業が爆発的な伸びでしたが、国際通信事業は入金ベースの案件に業績が左右されるようなのでやや注意が必要でしょうか。メディカル&ヘルスケア事業は2023年第1四半期に開業予定の人間ドック/健診センターで今後の伸びにも期待できそうです。

保有株式は持続方針です。

最近の主な売買

イー・ガーディアン

決算発表を受けて保有株式全数(100株)利確。(+14千円)

デクセリアルズ

決算発表を受けて保有株式全数(100株)不本意(理由は上述)な利確。(+約1万円)

プレミアグループ

決算発表を受けて新規に100株購入。

アライドアーキテクツ

決算発表を受けて新規に400株購入。(8/12の夜間PTSで最高値で買ったのは自分です💧)

今後の決算発表予定

- 09/14 ギフトHD 2022年10月期 3Q

2022/07/27(水)2022年6月14日~7月13日の決算発表の個人的所感(ギフトHD, ネクステージ, Enjin, 他)

※当ブログは著者個人の投資記録を掲載していますが、投資の助言あるいは投資の勧誘等を行うものではありません。当ブログに掲載される情報は個人的見解に基づくものであり、正確性・完全性・有用性を保証するものではありません。

現況

- 年初来損益:-7.4%(-500,203円)

- 年初来確定損益:+58,638円

- 含み損益:+1,462,594円

※去年から持ち越した含み益を減らしつつ利確したので、年初来損益がマイナスでありつつ年初来確定損益はプラスとなっています。

現在のポートフォリオ

株式・投信

不動産

- GALA FUNDING #2:25口

自己資本比率が高く東証プライム上場企業の不動産クラウドファンディングで立地も良いので応募して成立しました。8月から年利4.0%予定の半年の運用です。家計のお金を投資に回せていなかったのですが、株式だと元本割れリスクが付きまとうので、比較的元本割れリスクが低く、利回りが高めのこちらで運用することにしました。

年初来損益

年初来確定損益

半導体需要の動向

フィラデルフィア半導体株指数(SOX)の下落の影響を受けて、保有銘柄の「メック」「デクセリアルズ」も買ってしばらく株価上昇後は大幅に下落しました。利上げによる景気後退懸念や市場のコンセンサス(シリコンサイクルの転調)が主な原因とみられます。2022.7.24付の日経ヴェリタスによると、

TSMCの魏哲家CEOは

- 「消費者向け製品に緩やかな動きが見られる」と話し、サプライチェーンで数四半期分の在庫調整が必要との見方を示した。

- 一方で「データセンターや自動車関連製品などの市場セグメントは堅調」とコメント。顧客の需要が供給能力を上回り続けているという。

とのことです(引用)。

6月14日~7月15日 決算発表の個人的な所感

主に決算説明資料を読み取って記述しております。

06/14 ギフトHD 2022年10月期 2Q

主に家系ラーメン。対前年同四半期で増収増益。2022年3月1日から小麦高や原油高に対して直営店で価格転嫁を実施し、客足への影響はないとのこと。「更なる価格改定の余地あり」との記述も。近所の代々木商店もよく賑わっています。

時短協力金は

- 上期(2Qまで):4216日分計上済

- 下期(3Q以降):3979日分計上予定

とのこと。まだまだ出店増加に伴う成長を期待できるので、保有株式は持続方針です。

株主優待の拡充があり

- 300株以上500株未満及び、500株以上保有の優待区分の新設

- 豚山オンラインストアでも利用可能に

- 1年以上継続して100株以上保有していると電子チケット1枚(年2枚)追加

となりました。私は200株保有しているので、このまま保有継続でありがたいことに年8杯ラーメン無料となります! 最高ですね。これは長期で応援するしかなくなりました。

最近はJR東京駅徒歩1分のヤエチカがギフトホールディングスの聖地化されたようなのでここも早くいきたいですね。

IRではおすすめ商品も掲載されています:https://pdf.irpocket.com/C9279/efCi/tnd7/whhf.pdf

株主優待拡充のIR以降、株価は非常に底堅くなりました。

07/04 ネクステージ 2022年11月期 2Q

主に中古車販売。対前年同四半期で増収増益。2Q単体でも過去最高の業績。通期業績予想を上方修正。売上高の伸びが著しい。市場環境が前年割れでも既存店はしっかり2桁成長(パネェ)。主要KPIでは買取台数が最も成長していて前年比191.7%。売上総利益率はやや低下しましたが、これについては、小売平均単価の上昇とオートオークション相場の一時的な下落影響が主要因と説明されています。増資はまだしないであろうという予測と今後の出店でまだまだ成長が期待できるのを考慮して保有株式は持続方針です。

07/13 Enjin 2022年5月期 本決算

高利益率でキャッシュフローも抜群に良いPR支援会社。対前年同四半期で増収増益。初配(1株34.5円)発表。売上高こそ業績予想に未達でしたが、利益面では業績予想を大幅な超過となりました。売上高は四半期ごとにキレイな右肩上がり。サービス別では、利益率の高いプラットフォームサービスが伸びていて良い傾向です。アポチョクは4Qで一時的に低迷したようですが2023年5月期1Qでどうなるか注目したいです。 PER20倍台前半で売る理由は今のところないのでまだまだ保有株式は配当金をいただきながら持続方針です。

[2022.08.03 追記]

アポチョクに関しては『当社主力事業のPR支援サービスや「メディチョク」とは違い、「アポチョク」には季節変動があるとご認識ください。』と説明されていました。

2023年5月期の第1四半期の進捗率は25パーセントを達成しない予定。これまでも利益目標を達成しなかったことはなく、今期もお約束した営業利益の目標は達成できると考えています。とのこと。

引用元:https://finance.logmi.jp/377245 (2022年5月期決算説明会の内容を書き起こし)

- (2023年5月期の業績予想は)例年どおり下期偏重型で推移していく想定です。第1四半期は新入社員の育成に重点を置くので達成率は低いスタートになりますが(以下略)

引用元:https://contents.xj-storage.jp/xcontents/AS04881/b78a2006/6d2f/481e/aca0/1059599f0e0c/140120220804512399.pdf (2022年5月期 質疑応答集)

最近の主な売買

アイ・アールジャパン

数回売買して+13千円。かなり力のある会社であることは経済雑誌で数年前から知っていたので取得単価1979円にて100株だけ保有することにしました。8月中を目途に出る例の事件の調査結果が出るまではリスキーだと感じますが、IRジャパンの唯一無二の強みにかけることにしました。

Macbee Planet

決算発表と米国金利上昇によるグロース売りでバーゲンセールになっていたのを拾って売って+15千円。参入障壁面で個人的な懸念が生じて中長期保有には至らずでした。

イメージマジック

06/03の業績予想の修正(下方修正)で投げ売って-16千円。

ヒントは事前に2つ把握していましたが、四季報予想を信じすぎて被弾してしまいました…(反省)

- ヒントその1:2022年3Qの決算説明資料 p.14 の前提条件「ロシア・ウクライナ情勢及び国際物流の状況等の影響については織り込んでおりません。」という文言

- ヒントその2:売上依存度の高いGMOペパボの調子があまり良くなかった

このヒントのために取得単価はかなり低くしつつ100株だけの保有だったので被害は最小限で済んだのは不幸中の幸いでしょうか。

アートスパーク

762円で100株買い増し。まさか買い増し後に糞地合いが来るとは思わず。600円台で買い増せればベターでしたが仕方ない。

メック

300株で1万円ほど損切りしつつ、ナンピン買いした取得単価2381円100株だけ信用買の現引で保持。世界経済成長鈍化の予想なのでまだしばらく厳しそうですかね…

デクセリアルズ&イー・ガーディアン

暴落時に信用買,暴落からの回復時に現売&信用買の現引で取得単価を下げました。(この手法は将来的に株価が上がらないとナンピン地獄化するのであまり使いたくない)

今後の決算発表予定

- 07/28 デクセリアルズ 1Q

- 07/29 IRジャパン 1Q

- 08/02 イー・ガーディアン 3Q

- 08/05 アートスパーク 中間決算

- 08/10 メック 中間決算

- 08/12 IPS(4390) 1Q

今のところ円安での増益は素直に好感されているようにみえるので円安恩恵銘柄には期待したいところです。

※当ブログは著者個人の投資記録を掲載していますが、投資の助言あるいは投資の勧誘等を行うものではありません。当ブログに掲載される情報は個人的見解に基づくものであり、正確性・完全性・有用性を保証するものではありません。

2022/07/20(水)グッドパッチ 2022年8月期 3Q 決算の個人的所感

今までグッドパッチの株式を保有したことはありませんが、気になって事業概要と直近の決算発表を調べてみました。

デザインパートナー事業(売上の約75%)

- プロダクト開発のアレコレをワンストップで提供

- 請負ではなく主に準委任契約(毎月売上計上なので請負契約と比較して売上が安定しやすい)

デザインプラットフォーム事業(売上の約25%)

- Goodpatch Anywhere: フルリモードデザインチーム

- ReDesigner: デザイナー特化型キャリア支援サービス

- Strap: クラウドワークスペース

- Prott: プロトタイピングツール

3Q決算

- 対前年同四半期で増収,最終益のみ減益

- デザインパートナー事業の売上高は1,961,639千円(前年同期比33.8%増)、営業利益は266,907千円(前年同期比2.7%減)

- デザインプラットフォーム事業の売上高は846,608千円(前年同期比50.9%増)、営業利益は117,945千円(前年同期比84.9%増)

- M&A関連費用(取得費用、のれん償却)とヨーロッパ(ドイツ)の影響によって、当期純利益進捗は足踏み

- 成長の要となるデザイン人材プールは継続的に拡大(が,人件費も増)

M&Aを考慮しない場合

- 売上高:2664百万円(YoY:+31.5%)

- 営業利益:442百万円(YoY:+30%以上)

事業別

デザインパートナー事業

- ディテイルズを除く既存事業の売上高はYoY+11.2%

- 営業利益は半減

- 3Qのプロジェクト切り替わりに伴う稼働低下の影響大(季節要因もあり)

- 日本国内ではプロジェクトの切り替わりに応じた新規獲得が実現せず、営業リードの獲得に課題を認識

- 他のコンサル会社や開発会社がデザイン分野へ進出の動きを見せる

- 今後はマーケティング活動を強化する方針

- ヨーロッパ(ドイツ)事業で営業赤字が拡大(FY2022 2Q -7百万 → FY2022 3Q -25百万円)

- 足許では改善の兆しは見えるものの、3Q終了時点では赤字幅が拡大

- 3Qのプロジェクト切り替わりに伴う稼働低下の影響大(季節要因もあり)

デザインプラットフォーム事業

- Goodpatch Anywhere: YoYにて売上高+50%の成長

- ReDesigner: YoYにて売上高+26.7%の成長

所感

- 上記内容と両事業ともに 1Q -> 2Q -> 3Q と営業利益が落ちていく様子をみると、個人的にはハイパーネガティブです。

- デザインパートナー事業は売上高こそ上がっていますが、ディテイルズを除くと2Q比で売上高が下がっているのが厳しすぎます。

※当ブログは著者個人の投資記録を掲載していますが、投資の助言あるいは投資の勧誘等を行うものではありません。当ブログに掲載される情報は個人的見解に基づくものであり、正確性・完全性・有用性を保証するものではありません。