TOPIX・日経平均ともに史上最高値を更新しまくった後、やや調整しています。

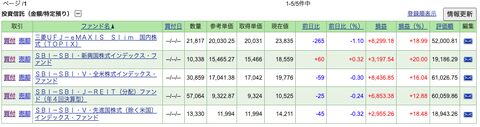

- 年初来損益:+28.9%(+4,464,935円)

- 年初来確定損益:+3,298,796円

- 含み損益:約+664万円

(Kaihouファンドを含まず)

※野村證券でのIPO銘柄「北里コーポレーション」と大和証券でのIPO銘柄の「GMOコマース」の売却益も含めるとさらに+149,900円ですが、IPOは運の要素が強すぎるので省いています。

- 取得金額:1,000,000円

- 評価金額:1,398,482円

育児と個別株投資の両立は無理だと思って、トランプ関税での株価下落前に口座開設しました。高値づかみになってしまったかと思いましたが「Trump Always Chickens Out」と井村さん・竹入さんの頑張りで良いパフォーマンスになりつつあります。

設定来のパフォーマンスは主要指数を上回っていますがNISAでは買えないので利益確定時には税金がかかってきます。

生後間もなく子どもに証券口座を作って運用してもらっています。主に「児童手当」「018サポート(東京都の子育て支援金)」を子どもに贈与して運用してもらっています。贈与証明書を作成して非課税になるよう調整しています。

- 年初来確定損益:1,710円(SBI・J-REITの分配金x4回のみ)

- 含み損益:+52,729円

分配金履歴はSBI証券なら https://site.sbisec.co.jp/account/assets/dividends で確認できます。

(Kaihouファンドを含まず)

個別株で損して大人になってから文句言われるのはつらそうなので未成年口座はSBI・J-REIT以外はインデックス投資縛りです。前回からは比較的PERが低めだった新興国株と先進国株(除く米国)を増やしました。今は割安感には乏しいので積立停止中です。

ピンク破線が円換算でのS&P500ですが、それを大きく上回っています。

TOPIXや強敵な日経平均も超えました。

主に決算短信・決算説明資料・四半期報告書から読み取って記述しております。本業・副業(個人Web開発)・育児・テニスサークル運営との兼ね合いで非常に限られた時間でまとめているので何か間違いが含まれることもあるかもしれません。その際はコメントなどでこっそり教えていただければ幸いです。(そもそも読んでいる人いるのか?という問題がありますが)

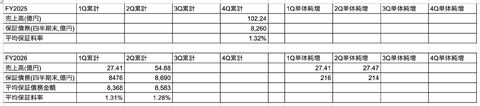

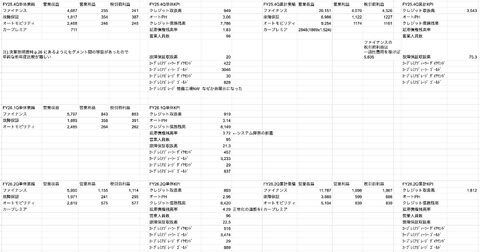

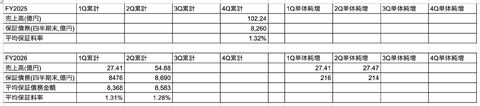

売上債権に対する信用リスク保証サービスなど。対前年同四半期比で増収増益。四半期ベースでは売上高が過去最高。売上営業損益率は「倒産件数増加を背景とした保証履行増加等の影響」と「人件費の増加」で若干悪化傾向。

保証債務は8,690億円(前年同期比9.8%増加)。 売上高は「保証債務×保証料率」で決まるようなので、以下に独自に保証料率を計算してあります。(決算説明資料だと本決算時にしか公表されないようなので)

保証料率は「今期下期から来期上期にかけては、現状よりもやや保証料率が上昇すると見込んでいる」とのことです。(決算説明会 質疑応答内容より)人員を増やしてこれからいかに保証料率を落とさずに保証債務金額を増やしていけるかでしょうか。人材定着率向上の施策は今回初めて公開されました。(決算説明資料 p.14)

概ね問題なく、これから成長を加速させるとのことなので引き続き保有継続方針です。

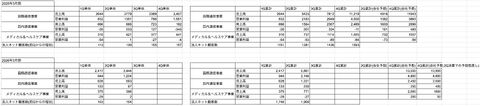

国際通信回線の提供、フィリピンでの光回線の提供・レーシック・予防医療、コールセンター事業者向けサービスなど。対前年同四半期比で増収増益。

対前年同四半期比で増収減益。前年同期は機器販売を伴うネットワーク構築サービス関連で収益を一部前倒しで計上したことによる反動とのこと。やや懸念されていた債券回収は進展とのこと。

「Wholesale」

『「コネクタドン・ピノイ法」が成立したことから、今後サービス提供先の急拡大による成長加速を予測』とのことで今後に期待。

「Enterprise」

法人向けインターネット接続サービスの顧客数が前四半期(1Q)から154件増えて1900件になりました。ただ、中期経営計画で掲げた毎年1000件を超える顧客増は今期も不可能なペースですね。

今後の成長材料は潤沢なのでのんびり待ってます。

1Q単体よりは弱いものの黒字を確保してくれました。特に何も期待されていないはずなので黒字であればいいんじゃないでしょうか。

11月21日に開示がありましたが「特殊詐欺事件につながった疑いがある事案」が生じていたのは残念でした。

2Q累計では赤字ですが2Q単体では営業利益は黒字化されました。

SDPCCは「フィリピン法人・個人の定期健診の利用が着実に伸長し、単月ベースではすでにキャッシュフローが黒字化。損益面でも、単月黒字化が目前」とのことなので意外と赤字垂れ流しは回避できそうでした。

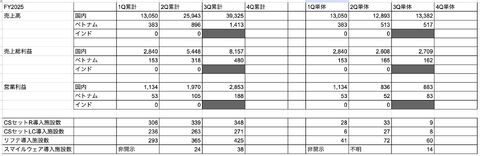

従来予想と比較して、国際通信事業が売上増加,営業利益変わらず。国内通信事業が売上増加,営業利益も増加。メディカル&ヘルスケア事業は売上減少,営業利益減少(黒字は確保)と見直されました。

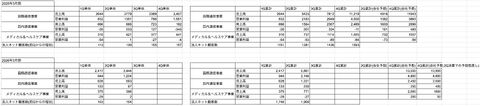

四半期単体比較用の表を作成すると以下の通りです:

- 回収に力を入れて営業キャッシュフローが改善した(動画の45:31)

- 利益率低下要因:貸倒引当金の処理を変更したことによる影響が3%くらい,人件費の増加,減価償却の増加(動画の53:41)

国際通信事業に期待して引き続き保有継続方針です。

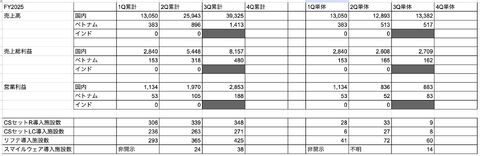

入院・入所生活用品のレンタルサービスの提供など。前年同四半期比で増収増益。四半期ベースでは売上高が過去最高。

3Q単体はCSセットRもLCも導入施設数が少なかったですね。季節性があるのかもしれません。リフテやスマイルウェアの導入施設数は順調に増えています。

四半期単体比較用の表↓

エムスリーとのCSセットの差別化プロダクトを開発・展開開始と決算説明資料p.16にあるので、4Qには何かしら数字として現れるのでしょうか?解約率が下落してきているのはポジティブでした。

強気の業績予想に届く気がしませんがストック収入は確実に積み上がっているので引き続き保有継続しようかと思います。

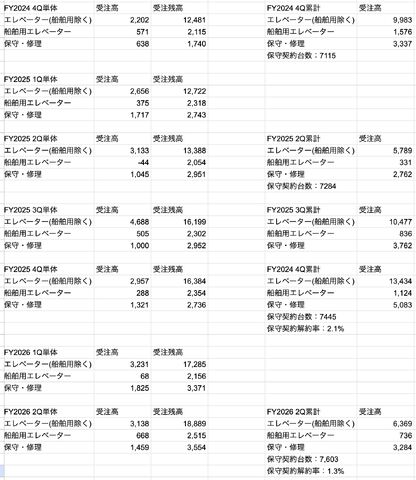

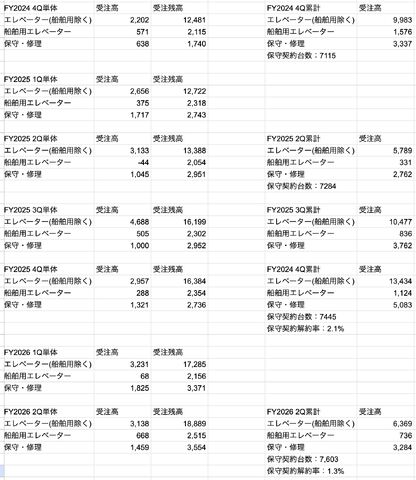

主に荷物用エレベーターの製造・販売及び、その保守・修理。大型荷物用エレベーターにおいて高シェア。対前年同四半期比で増収・大幅増益。四半期ベースでは売上高が過去最高。

新設エレベーターの建設着工遅れがありつつも、受注は好調で、受注残高は「エレベーター(船舶用除く)」「船舶用エレベーター」「保守・修理」のすべてが過去最高に積み上がっています。

エレベーターの保守契約解約率が下がってきているのもいいですね。引き続き長期目線で保有継続します。

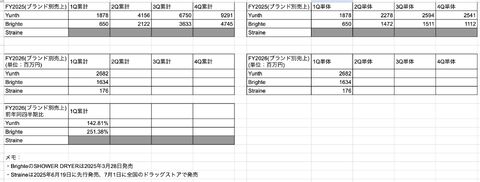

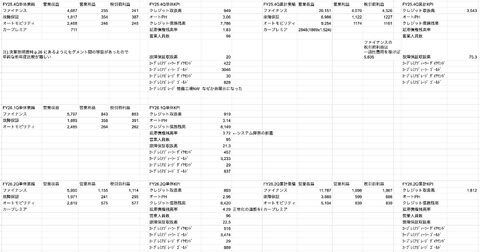

サブスクリプション型ビジネス向けの決済および請求管理サービスの提供など。前年同四半期比で大幅増収増益。売上高と経常益以下が四半期ベースで過去最高。通期業績予想の上方修正,期末配当予想の上方修正も発表。

主要KPIなどは決算説明資料によくまとまっているのであまり言及するまでもないかと思います。概ね順調でしょうか。

決算説明資料に直接は書かれていない範囲では、1Qで上がっていた解約率が2Q,3Qと連続で下がっていて良い傾向でした。

セブンイレブン向けのおいしい焼き魚,惣菜,おにぎり具材等。対前年同四半期比で増収,営業利益減益,経常利益減益,最終利益増益。最終利益の増益は不動産の評価益による特別利益のため一過性。四半期単体での前年比では増収減益。3四半期連続改善中だった営業利益率は低下。売上高は四半期ベースで過去最高。

原材料価格の高騰に対応できていない感じですかね。もう成長期待はほとんど抜けたバリュエーションなので株価はほとんど下げませんでした。

優待と配当だけでもまあ悪くないので本決算までは持って決算説明を見てから今後の判断をしようと思います。

中古車向けのファイナンス・故障保証、オートモビリティサービスなど。対前年同四半期比で増収減益。売上高は四半期ベースでは過去最高。システム障害による一過性費用を除くと増益。

KPIはクレジット取扱高で前Qから減少したものの、故障保証取扱高は順調です。延滞債権残高率はかなり上がってきていますが「正常化には時間を要するものの、正常化の道筋を確保」とのこと。「第3四半期以降は、延滞債権残高率に影響する債権の回収を強化しており、減少傾向になると試算しております」との記載も「第2四半期決算に関する質疑応答集」にありました。オートモビリティ事業は利益率がかなりあがりました。

クレジット取扱高の減少は「旧システムへの完全切り戻し時の新規受付停止、債権回収業務の強化に伴う営業リソースの低下、粗利益の確保を優先した影響により、一時的に伸び率が低下するも、通期では成長トレンドへ」と説明されています。「第2四半期決算に関する質疑応答集」によると3Qも前年比で低い成長率で、成長トレンドになるのは4Qになりそうです。

システム障害の件はかなりうんざりしていますがビジネスモデルが壊れたわけではないので引き続き長期目線で保有継続予定です。次の決算発表もあまり期待できなさそうですがそろそろ悪材料出尽くしませんかね。