2022/09/20(火)株式投資 ダブルバガー以上での利確一覧

2021年

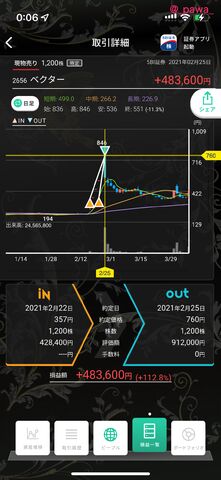

2656 ベクター(+112.8%)

「みんなの電子署名」での暴騰の始めに取得してストップ高連発の2倍超えで利確。

3663 セルシス(当時の社名はアートスパーク, +130.8%)

株主優待&月次発表の開始でグングン上がって利確。

2022年

9279 ギフトホールディングス(+100.4%)

ロシア・ウクライナ戦争での小麦高騰懸念やら新型コロナやらで売られたところを拾ってダブルバガーで利確。日本はロシア・ウクライナから小麦を輸入していない+中華そばの原料としての小麦の割合は僅かであるという情報からここまで売り込まれるほどのことではなかろうかと思って拾ってうまい具合にダブルバガー達成。株主優待の拡充とバイイング・クライマックス感のある値動きにも少々助けられましたかね…。

2023年

5253 カバー(+100.1%)

まだ評価不足だった頃に買って、じっくり7ヶ月かけてダブルバガー。

2024年

9279 ギフトホールディングス(+146.5%)

特定口座から新NISA口座へ移動させるときに一時的に利益確定してそのときに2倍超えでした。ここは接客がいいし改善力がすごいので新NISA口座でまだまだ長期保有したいと思います。

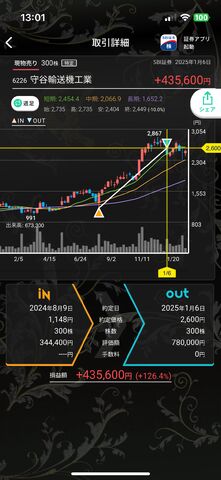

6226 守谷輸送機工業(+110.8%)

令和のブラックマンデーで買って2倍超えで100株だけ売りました。ストック型の保守が伸びていることを考慮するとここで売るのは早いかと思いましたが、2024年はそれまでに何度もダブルバガーのチャンスを逃してきたのもあったので、100株だけ売ることとしました。

2025年

6226 守谷輸送機工業(+126.4%)

特定口座から新NISA口座へ移動させるときに一時的に利益確定してそのときに2倍超えでした。新NISA口座で超長期目線で保有したいと思います。

9564 FCE(+101.2%)

まだ評価不足だった頃(2024年12月)に買って、トランプ関税ショックでも買い増して取得単価を472円まで下げて、当時の予想PER32.43倍の950円で妥当かやや上の評価かと思えたので利益確定しました。株主にとっても従業員にとっても社会にとっても良い企業であると感じますので、もしまた安くなることがあれば次はNISAの成長投資枠での投資も検討したいです。

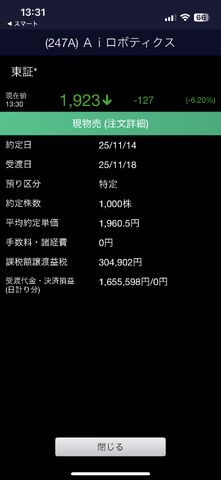

247A Aiロボティクス(+326.1%, 4バガー超え)

株式5分割前に平均取得単価2297円で200株持っていたのが5分割されて平均取得単価460円の1000株になって、平均約定単価1960.5円で全株(1000株)売りました。1年弱で4.26バガー! 2297円で打診買いして、罠っぽい企業名だけどどうなんだろう?と思いつつも、楽天市場のランキングの美容液や美顔器を見ると上位を取り続けているのを観測して、これは罠と見せかけて本物なのでは?と思い、1年弱持っていました。ただ中間決算前に予想PER30数倍まで来ていたので、もう期待十分で決算発表内容が良くてもヨコヨコであろうと思われたので満足して売りました。(前期比2倍を超えない業績にすると断言していたので、上振れはまずないと予想できたのも決算発表前に利益確定できた要因の1つではあります)

株式分割されたのを1日の中で500株ずつタイミングを分けて売ったせいかINした約定価格がおかしいことになっています。約定価格379円と541円を足して割ると平均取得単価460円になります。

2022/02/01(火)2022年1月の株式投資振り返り(年初来:-12.7%)

マイナス面

- 地合悪化によるポートフォリオの含み益の漸減

- チャームケアの業績予想の下方修正(期ズレが大半で残りは新型コロナ対策費が少々)

プラス面

- 去年の2月から保有継続しているネクステージが好決算で株価がダブルバガー水準へ

- Enjin を上場来安値近辺で拾えた -> その後、好決算を発表して大きく値上がり

- AB&Company を上場来安値近辺で拾えた…が代償が高くついた(後述)

- アールプランナーを若干お安く拾えた…が分割直後で需給はあまり良くなさそう

現況

マザーズが年初来-23.36%とのことで、中小型株が多いマイポートフォリオも大きく値下がった1ヶ月となりました。確定損益も-15万超えです。(ヒューマンクリエーションホールディングスとAB&Companyで約20万円の損切り)

徹底した損切りと1月31日のマザーズの上昇でポートフォリオはどうにか「つみたてNISA」を除く全銘柄含み益です。

チャームケア株をどうするべきか

下方修正の理由は以下の通り:

- 固定資産の譲渡が2Qから3Qに期ズレ

- 新型コロナウイルス関連の計画外の費用の発生

- 高価格帯ホームが増えてきたこと及び新型コロナウイルスの影響により入居率が計画をやや下回る

「当社運営ホーム全体の入居率は期初よりも徐々に上がってきており」(https://ssl4.eir-parts.net/doc/6062/tdnet/2073358/00.pdf より引用)とあり、新型コロナが落ち着けば入居率は問題なく回復しそうです。しかし、オミクロン株とそのまた変異などでどれだけ長引くか…。一旦、全部利確しておくのもありでしょうけど、米国と英国の新規感染者数はピークを超えたようにみえるので持続もありか…。悩みまくりましたがSBI証券にある500株は売れませんでした。その一方で、ひそかに拾っておいた楽天証券にあった100株は、2Qで固定資産の譲渡益が入る想定で買っていたため、シナリオ崩れで損切りました。(こういう損切りは徹底しないとポートフォリオがどんどん腐ってしまう)

今月(2月)の決算発表

- 02/07 チャームケア 中間決算(下方修正発表済なので決算説明資料待ち)

- 02/10 ケイアイスター不動産 3Q

- 02/10 IPS 3Q

- 02/10 アートスパーク 本決算

- 02/14 グッドスピード 1Q

地合で下がるのは仕方ないとしても、決算で裏切らると辛いですね💦

2022/01/02(日)2021年度の株式投資結果(年初来:+59.8%)

これまでの年初来パフォ(つみたてNISAを含む)

- 2018年:記録取得できず

- 2019年:+28.2%(確定損益: -75,246円)

- 2020年:-1.2%(確定損益: -125,791円)

- 2021年:+59.8%(←new! 確定損益: +870,292円)

【2024年1月1日追記】

今日(2024年1月1日)みたら微妙に損益率が違っていた(計算方法が変わった?)ので、最新のものにアップデートしました↓

【2024年1月1日追記終わり】

個別銘柄への投資を2018年に開始してから、ようやく日本株で十分なパフォーマンスが出るようになってきました。中々結果が出ずともひたすらPDCAを回して "続ける" ことが大事ですね。今年も何度も心を折られかけました。11月半ばからのマザーズ(小型株)は本当に厳しく感じられましたが、終わってみれば確定損益+87万円、含み益202万円。2021年で日本株の累計確定損益と含み益がつみたてNISAを上回りました。

2021年は2月16日のベクターの「みんなの電子署名」提供開始のIRを読んで、時価総額・株主構成をチェックして、「これは買われる」と思ってPTSで1000株買って、僅か数営業日で時価総額がもう十分だろうという水準で売れて(ダブルバガー)、その後の投資が極めて楽になりました。

ベクターの後は、オープンハウス・ケイアイスター不動産などの戸建て銘柄で大きく含み益・確定益を増やせました。ダブルバガーはベクターの他にはアートスパークがありました。フルヤ金属も短期間でそこそこ利益が出ましたが、好業績がどれだけ持続するかが読みきれなかったのですぐに利益確定しました。同じく好業績の持続性や好不調の波が読めない海運・半導体銘柄はほぼ触れずでした。(買っても中長期で持てる気がしない)

2021年の損切りはギガプライズとエニグモが大きめでした。

エニグモ(BUYMA)はいまいち自分自身良さが分からず、ただビジネスモデルが良い割に安いと感じて投資していましたが、株購入前に妻にBUYMAの所感を尋ねたところ「今さら?」だったので、やはりその反応が正しいのかと感じたり…。

2022年も中小型成長株・PER20倍未満をメインに中長期投資を継続していきます。つみたてNISAを含む保有銘柄で打線を組むと以下のような感じです。

- 1(中)ネクステージ

- 2(二)AB&Company

- 3(三)ケイアイスター不動産

- 4(左)SBI・V・全米株式インデックス・ファンド

- 5(捕)チャームケア

- 6(一)IPS(4390)

- 7(遊)グッドスピード

- 8(右)HCH

- 9(投)アートスパーク

監督:楽天・全米株式インデックス・ファンド

2022年の切り込み隊長はネクステージ。1月6日に決算発表です。グッドスピードの今期予想が良かったしガンガン出店しているし新車不足でも売る商品がないということはなさそうなので問題ないと予想しています。(まさかのMSワラントがなければ…。)