2024/09/04(水)2024年度 8ヶ月間の株式投資の成績

※当ブログは著者個人の投資記録を掲載していますが、投資の助言あるいは投資の勧誘等を行うものではありません。当ブログに掲載される情報は個人的見解に基づくものであり、正確性・完全性・有用性を保証するものではありません。

近況

年初から8ヶ月近く、以下で完全に忙殺されていました:

- 不妊治療で去年から妊娠していた子どもの出産とそれに伴う膨大な事務手続き

- 3時間おきにミルクやる&育児のルーティンを覚える

- 出産して2ヶ月後くらいの引越とそれに伴う膨大な作業&手続き

出産・引越をこなして育児のルーティンを覚えて、ようやく少し落ち着きつつあるという具合です。

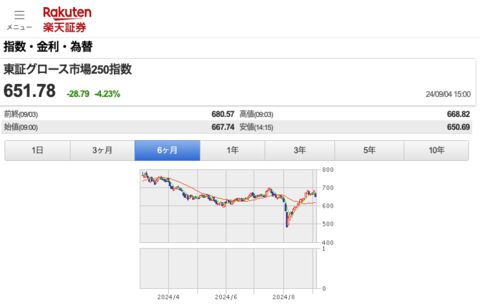

市況は、相変わらず東証グロース(中小型)株が弱く、かなり心が折れそうになりましたが中小型グロース株にしかトキメカないのでそれらへの投資を堅持しました:

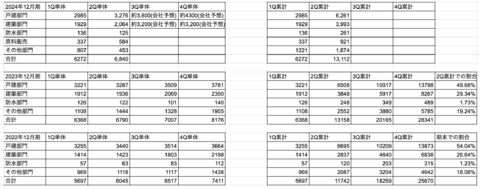

東証グロース市場250指数(旧マザーズ指数)のチャート↓

(楽天証券の東証グロース市場250指数のページ より引用)

令和のブラックマンデーの後は、需給が良くなったのと米国金利低下の影響を受けてか、やや強めの動きを見せ始めています。

現況

出産・育児で指数よりパフォーマンスが落ちると予想していましが、令和のブラックマンデーで買いまくったのが奏功して、主要指数を上回るパフォーマンスとなっています。

自分と家計の口座の合算

- 年初来損益:+21.7%(+2,172,536円)

- 年初来確定損益:+981,418円

- 含み損益:約+385万円

※野村證券でのIPO銘柄「アズパートナーズ」の売却益も含めるとさらに+10万円ですが、普段使っていない証券口座なので省いています。

雪だるまのごとく、約6年間の投資でそれなりに含み益が膨らんできました。

未成年口座

0歳児の子どもに証券口座を作ってもらいました。主に「児童手当」「018サポート(東京都の子育て支援金)」を子どもに贈与して運用してもらっています。贈与証明書を作成して非課税になるよう調整しています。

- 年初来確定損益:+95円(SBI・J-REITの分配金のみ)

- 含み損益:+1,579円

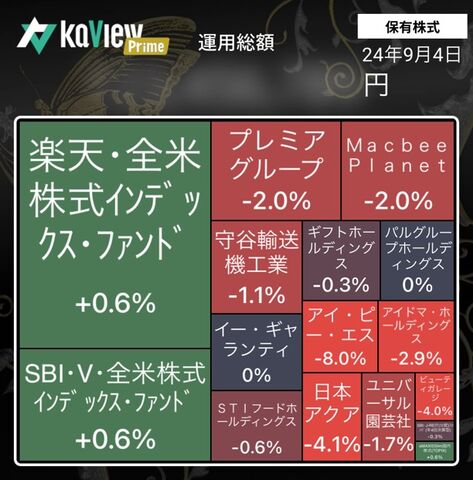

ポートフォリオ

自分と家計の口座の合算

日本個別株・全米株式indexを概ね半々くらいでずっとやっていましたが、令和のブラックマンデー時に日本個別株を買いまくったため、そちらのほうがやや大きくなっています。

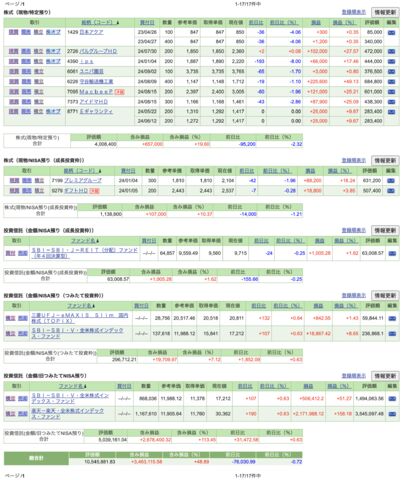

SBI証券(自分のお金で運用)

楽天証券(家計のお金で運用)

家計のお金はあまり株式投資に使わない予定だったのですが、令和のブラックマンデー時に解禁しました。

未成年口座

円高と米国株下落が重なるとまずいので、あまり米国株投信には入れてもらっていません。今日の強めの下落でまた含み損に陥るかもしれませんね。

株式・投信の年初来損益(未成年口座を除く)

+21.7%(+2,172,536円)でしたが、この記事を書いている途中で数日経ってしまって、現在はこの画像の通り、+20.5%(+2,052,271円)となっています。

※野村證券でのIPO銘柄「アズパートナーズ」の売却益も含めるとさらに+10万円ですが、普段使っていない証券口座なので省いています。

株式・投信の年初来確定損益(未成年口座を除く)

※野村證券でのIPO銘柄「アズパートナーズ」の売却益も含めるとさらに+10万円ですが、普段使っていない証券口座なので省いています。

最近の決算発表の個人的な所感

08/08 STIフードHD 2024年12月期 中間決算

セブンイレブン向けのおいしい焼き魚,惣菜,おにぎり具材等。対前年同四半期で増収増益。四半期ベースでも過去最高の業績。通期業績予想と配当予想を上方修正。文句なし。やや下期偏重であることを考慮すると依然として控えめな業績予想かと思われます。

値上げしても商品を改良しているのもあって販売数増で良い傾向。

2025年度は新工場で「本格稼働によって約70億円の増収を見込んでいます」(決算説明会動画より)とのことなので、来期も増収増益増配を期待して良いと考えるのが自然に思えます。

保有株式は1株5000円前後のままであれば持続方針です。

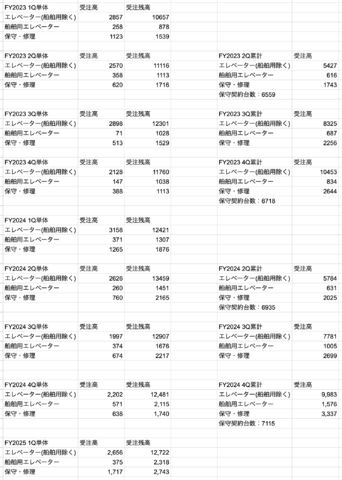

08/08 守谷輸送機工業 2025年3月期 1Q決算

主に荷物用エレベーターの製造・販売及び、その保守・修理。荷物用エレベーターにおいて国内シェア4割程度。対前年同四半期で増収・大幅増益。

今回は「保守・修理」の受注が極めて良かったようにみえます。

ただし、決算短信によると、

「保守・修理」については、修理・改修業務にかかる受注高及び受注残高を記載しており、保守契約に基づく保守点検業務については、受注高及び受注残高に含めておりません。

とあるので、よりストックビジネス性の強い「保守点検業務」の動向も中間決算発表時に出る決算説明資料で念を入れて確認したいところです。

「国内調達への切り替えや内製化による原価コントロール」がうまく行っているのか、利益率も向上させていっているのも高く評価したいです。

令和のブラックマンデーでの下落で拾った保有株式はずいぶん値上がりしましたが、保有株式はまだしばらく持続方針です。

08/09 IPS(4390) 2025年3月期 1Q決算

国際通信回線の提供、フィリピンでの光回線の提供・レーシック・予防医療、コールセンター事業者向けサービスなど。

対前年同四半期で大幅増収増益。上期業績予想の上方修正。

「PDSCN関連の通信機器(DWDM)の前倒しでの提供など」で国際通信事業が全体を牽引する形で大幅増収増益となりました。

国内通信事業一過性の要因により減収減益(赤字)。一過性と考えてよい根拠は https://youtu.be/8b7vtQsisxg?si=bL4oWWy7-KFEAqBu&t=1261 で説明されています。一過性のものを除いても前年同期比で少々弱い理由としては前年同期はコロナの追い風があったとのことで、どんどん業績悪化していく心配はしなくていいように思えます。

メディカル&ヘルスケア事業も減収減益。レーシックは回復傾向ですが、人間ドック・健診センターの減価償却費が重い模様。

法人向けインターネット接続サービスの顧客数は2024年3月末で1,151件。7月末で1,376件。直近1ヶ月(7月)だとほぼ100件伸びているらしく概ね順調そうにみえます。(中計だと毎年1000件を超える顧客増で2026年に4500が目標となっています)

引き続き、今後の法人向けインターネット顧客の伸びに期待して、保有株式は持続方針です。

08/09 日本アクア 2024年12月期 中間決算

高性能・低環境負荷の断熱材の施工・原料開発・販売,及び防水など。日本最大級の施工ネットワークも構築。対前年同四半期で微減収・大幅減益。

施工力(工務社員数)は急速に付けているので、上期が悪いのは当初の予定通りとして、下期にどれだけ挽回できるかでしょうか。

決算説明動画を見る限り今後の見通しは良いようなので保有株式は持続方針です。

08/14 エフ・コード 2024年12月期 中間決算

企業向けHP開発・SNSマーケティング・広告運用・顧客体験価値向上SaaS・LTVマーティングなど。対前年比同四半期で大幅な増収増益。しかし、M&AしまくりでIFRSでのれん償却しないので好業績は織込済み。SaaSの解約率がいくらとか、どのサービスがどれくらい売上・利益貢献しているのかなど非開示で謎に包まれています。業績良いのですが、前回の公募増資が中途な形で終わって、次のM&Aはどうにかなってもその次のM&Aのための資金をどうするのかなど何も書かれておらず、不透明感が拭えないので一旦損切りしました。

このタイミングで売るなら公募増資が中途半端な結果になったタイミングで売るべきだったか…。会社の方針として最初からそういうスキームで成長させると言っているのに公募増資が受け入れられない(大幅下落&資金調達しきれない)のは厳しいですね。

年初から8ヶ月間の主な売買

1月の主な売買

- 1つ前の記事で書いた通り「日本ホスピス」を100株利益確定(+5.1万円)

- 「ギフトホールディングス」と「プレミアグループ」を特定口座から新NISAの成長投資枠に移動させるために利益確定(+41.5万円)

1月は損切はありませんでした。

2月の主な売買

- 空売りで売り込まれた「ベイカレント」を安値で買ってしばらくして利益確定(+6万円)

- 決算後に売り込まれた「JVCケンウッド」を安値で買ってしばらくして利益確定(+4万円)

- 決算前後で売買した「木村工機」で損切(ー1.2万円)

3月の主な売買

- 2023年12月から持っていた「住信SBIネット銀行」がかなり値上がりしたので全数(300株)利益確定(+18万円)

- WBS(経済番組)でペロブスカイト太陽電池が取り上げられてすぐに「伊勢化学工業」を100株買ってしばらくして利益確定(+10万円)

- その後、株価が3倍くらいになったので非常に悔いが残る売買となりました。3倍になるまでには確実に利益確定していたでしょうけど…

- 「東洋炭素」「Macbee Planet」「守谷輸送機工業」「ワンキャリア」「西本Wismettacホールディングス」の短期売買で利益を稼ぎました(+7万円)

- 「サイフューズ」「西部技研」の短期売買で損失を被りました(ー8万円)

- 「日本アクア」「STIフードホールディングス」の配当金が入りました(+2.5万円)

4月の主な売買

- 「ベイカレント」で100株だけ決算発表に勝負をかけて勝てました(+4万円)

- 安値で仕込んだ「ワンキャリア」100株を利益確定(+2.5万円)

- 信用買いしていた「Macbee Planet」がジワジワと長い下落に耐えきれず大きな損切(ー32.7万円)

5月の主な売買

- 値下がりまくっていた「Macbee Planet」をいくらか回復してから利益確定(+12.5万円)

- 西本Wismettacホールディングスが1Q決算から業績予想を下方修正。中計はまったく信用できないと思い損切り(ー10万円)

6月の主な売買

- 日経ヴェリタスで紹介されていたIGポートが良さげで安かったので現物500株購入 → そこまでの強みを理解できなかったので少し株価上昇したところで利益確定(+5万円)

- その後、株価は購入時から2倍を達成していました… (2倍でPER30倍超えだったのでいずれにせよ2倍までは持ち続けられなかったはず)

- 「プレミアグループ」「IPS(4390)」の配当金が入りました(+8400円)

- 「オプトラン」「ツムラ」の短期売買で利益を稼ぎました(+5.7万円)

6月の損切は1万円未満に収まりました。

7月の主な売買

「トランザクション」を4月に新NISAの成長投資枠で250株買っていました。3Q決算でライフスタイルプロダクツが前年の3Q単体よりも弱かったのを見て不穏な感じがして損切(ー2万円)。長期で見れば救われるような気もしましたが、ライフスタイルプロダクツが一時的?に減速するという、買った当初の想定外のことが起きたので一旦切ることにしました。新NISAなのでこの判断は難しかったですね。でも個別株を損切りせずに持ち続けて株価10分の1になる等もあり得なくはないので仕方なし。

8月の主な売買

- 8/2, 8/5(令和のブラックマンデー)の暴落時に買いまくって以下を利益確定しました(以下合計:+35.8万円)

- INFORICH:+7.1万円

- Macbee Plane:+4.8万円

- 宮地エンジニアリンググループ:+4.2万円

- デクセリアルズ:+3.6万円

- ラウンドワン:+3.5万円

- タスキホールディングス:+3万円

- 日本ホスピスホールディングス:+2.1万円

- 守谷輸送機工業:+2万円

- 日本証券金融:+1.7万円

- ゆうちょ銀行:+1.6万円

- プログリッド:+1.2万円

- プレミアグループ:+1万円

- 決算がいまいちだった銘柄を損切しました(以下合計:ー16.5万円)

- オプトラン:ー7.2万円。あの1Qからこの2Q決算は予測が難しい。受注が1Qから2Qで減少しているのも厳しそうだったので損切しました。下期は良い見通しとのことですがそれがどれだけ信じられるか

- エフ・コード:ー9.3万円。次のM&Aまでは良くてもその次のM&Aに向けた資金調達をどうするのか不透明すぎるので損切しました。このタイミングで売るなら公募増資が中途半端な結果になったタイミングで売るべきだったか…。会社の方針として最初からそういうスキームで成長させると言っているのに公募増資が受け入れられない(大幅下落&資金調達しきれない)のは厳しいですね

細々したのも含めると8月は+21.7万円の確定損益となりました。

- 暴落(令和のブラックマンデー)前後に買って現在も保有している銘柄

- 守谷輸送機工業

- アイドマHD

- ビューティガレージ(家計口座)

- プレミアグループ(家計口座)

- Macbee Planet(家計口座)

保有銘柄の今後の決算発表予定

- 09月09日:ビューティガレージ 1Q決算

- 09月12日:Macbee Planet 1Q決算

- 09月13日:ギフトホールディングス 3Q決算

「Macbee Planet」「ビューティガレージ」の順番で波乱が起こる確率高めですかね。決算発表をまたぐ株数は少々調整するかもしれません。

2024/01/04(木)2023年10月27日〜12月15日の決算発表の所感(プレミアグループ,STIフード,守谷輸送機工業,日本アクア,IPS(4390),日本ホスピス,ギフトHD)

※当ブログは著者個人の投資記録を掲載していますが、投資の助言あるいは投資の勧誘等を行うものではありません。当ブログに掲載される情報は個人的見解に基づくものであり、正確性・完全性・有用性を保証するものではありません。

近況

会社テニス部の団体戦出場のための雑務を優先した結果、個人的な雑務が溜まりまくってこの記録を書く時間が現在に至るまで取れませんでした(キャパオーバー)。ついに2024年。相変わらず争いが絶えない醜い世界ですが、せっかくの知能を有効に使って、国レベルのバカな争いには関わらず、よりよい社会を目指した行動を積み重ねていきたいものです。

2023年の株式市況は、日経平均・TOPIX・S&P500など主要な指数は年初来20%超えで好調でした。しかし、グロース250(旧マザーズ)指数は年初来マイナスで、中小型グロース株への投資をしていた自分はまったく楽ではない相場で、むしろ過去5年間で一番イライラさせられました。

東証グロース市場250指数(旧マザーズ指数)の残念なチャート↓

(楽天証券の東証グロース市場250指数のページ より引用)

現況(2023年12月31日時点=2023年の年間成績)

9月以降テニス以外の健康にもお金にもならない娯楽の時間を極限に近いレベルまで削ってなんとか一定の成果を出せました。テニスは明らかに健康に良いので最後まで削れませんね。

株式・投信

- 年初来損益:+32.8%(+2,372,814円)

- 年初来確定損益:+1,170,844円

- 含み損益:約+267万円

【2025/01/02 追記】

大納会の日に売買したせいか今見ると少し数値が違っていたので訂正。

- 年初来損益:+32.5%(+2,354,414円)

- 年初来確定損益:+1,152,444円

- 含み損益:約+267万円

【2025/01/02 追記終了】

年初来損益率は、NASDAQ100には負けたものの、日経平均・TOPIXには勝てました。S&P500には為替を考慮すると僅かに負けのようです。これだけのパフォーマンスを出しても東京で家族を支えるにはまったくもって余裕がないです。

不動産

2023年2月に「GALA FUNDING #2」25口の運用が満了して分配金5050円(税引前)。

現在のポートフォリオ

ポートフォリオ全体

日本個別株・全米株式indexを概ね半々くらいでずっとやっています。

SBI証券(自分のお金で運用)

楽天証券(家計のお金で運用)

株式・投信の年初来損益

【2025/01/02 追記】

大納会の日に売買したせいか今見ると少し数値が違っていたので訂正。

【2025/01/02 追記終了】

(みずほ証券で当選して初値売りしたIPO銘柄「ヒューマンテクノロジーズ」での3000円の損失が反映されていませんので実際はこの結果から3000円マイナスです。IPO以外でまったく使っていない証券会社のため同期させていません)

株式・投信の年初来確定損益

【2025/01/02 追記】

大納会の日に売買したせいか今見ると少し数値が違っていたので訂正。

【2025/01/02 追記終了】

(みずほ証券で当選して初値売りしたIPO銘柄「ヒューマンテクノロジーズ」での3000円の損失が反映されていませんので実際はこの結果から3000円マイナスです。IPO以外でまったく使っていない証券会社のため同期させていません)

2023年10月27日〜12月15日の決算発表の個人的な所感

主に決算短信・決算説明資料・四半期報告書から読み取って記述しております。

「カバー」「シンクロ・フード」も決算発表を跨ぎましたが、もう利確して保有していないので省略します。

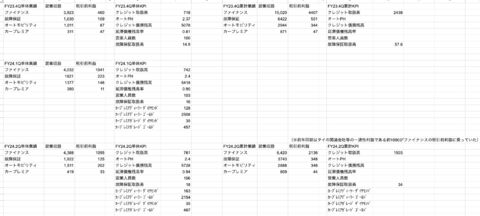

10月27日 プレミアグループ 2024年3月期 中間決算

主に中古車向けのファイナンスと故障保証。近年はオートモビリティ事業が急成長中。対前年同四半期で増収,営業利益増益,経常利益以下減益。売上高と営業利益は四半期ベースでは過去最高。経常利益以下も一過性の利益があった前年同四半期を除けば過去最高に近い水準。

全セグメントが前Qから成長していて何ら問題ないとみえます。

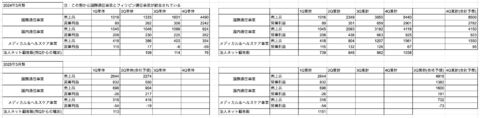

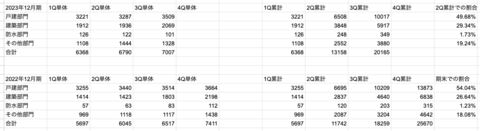

前年比較は決算説明資料が充実しているのですが、前四半期との比較は充実していないので独自に比較用の表を作成しました👇

カープレミアディーラー(自動車販売店の会員組織)のゴールド会員の前四半期比較での減少は、値上げなどの戦略上の理由によるものと説明されています。 https://youtu.be/Kb-7pMpF6aQ?si=V1d3_-sn369lQ6c5&t=4037

ダイヤモンド会員は増えているのでまず問題ないものと個人的には考えています。

ビッグモーターの不祥事で決算発表前まで株価は大きく下がっていましたが今現在はほぼ回復しました。今後の成長に期待して保有株式は持続方針です。

3Q決算(10月〜12月)以降に個人的に注目しているポイント:

- カープレミアクラブは2023年10月1日より新価格を適用とのことでどう数値が変わるか

- 決算説明資料 p.13「中古車業界のクリーン化に向けた取り組み」の「お客様が安心して商品やサービスの提供を受けられる仕組みを準備中(3Q開示予定)」の開示内容

自分自身、中古車販売店の実態を知らず、数値だけをみてビッグモーターに近い業態の上場企業に投資していたことがあったので、ここの業界クリーン化施策には個人的に期待したいです。

11月02日 STIフード 2023年12月期 3Q決算

セブンイレブン向けのおいしい焼き魚,惣菜,おにぎり具材等。対前年同四半期で増収増益。前四半期比較でも大幅増収増益で四半期ベースでも過去最高の業績。通期業績予想と配当予想も上方修正。文句なし。

新規顧客獲得, 獲得顧客のリピーター化, リニューアルを伴う価格改定など、すべてがうまくいっているようにみえます。

3Qは決算説明がないのでこれ以上は書きようがなさそうです。

中間決算の決算説明会では、時間をじっくりかけて1.5倍成長目指すとのことでした。株主としても配当金と優待をいただきながら長期投資で応えたいです。保有株式は持続方針です。

11月10日 守谷輸送機工業 2024年3月期 中間決算

主に荷物用エレベーターの製造・販売及び、その保守・修理。荷物用エレベーターにおいて国内シェア4割程度。 2024年3月期第2四半期累計期間においては売上高のうち、保守・修理が39.0%。対前年同四半期で大幅な増収増益。

期初想定に対して売上未達ながら、製品構成変化(中・高価格帯シフト)による採算改善や資材価格上昇を機動的に織り込む等のコストコントロールで利益は大幅超過。

保守契約台数も受注残高も積み上がっていて順調にみえます。

「物流倉庫の空室率上昇といった兆しも散見されており、今後の先行きには慎重に対応」とのことですが、下期は為替前提150円/ドルでも上期比較で増収増益の見通しとのことで問題なさそうにみえます。

エレベーター保守の契約解約率の上昇を個人的には一番懸念していましたが、2Qでようやく沈静化とのことで、今後のストック収入の拡大に期待したいです。保有株式は持続方針です。

11月10日 日本アクア 2023年12月期 3Q決算

高性能・低環境負荷の断熱材の原料開発・販売,及び防水など。日本最大級の施工ネットワークも構築。対前年同四半期で増収増益。営業益・経常益は四半期ベースで過去最高。繁忙期が秋~冬なので、今期の利益予想対して上ブレが期待できそうですかね。

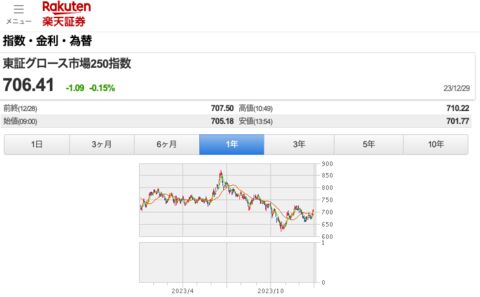

四半期単体の売上高推移は以下の通りです。

戸建部門はもっと悪いかもしれないと思っていましたが、思いの外、健闘している印象を受けました。逆に建築部門は伸びが控えめでした。

最近は新設住宅着工戸数の前年割れが続いていて戸建て関連企業の決算が悪いせいかナフサ輸入CIF価格が上がってきた影響かよく分かりませんがかなり売られていました。直近はインフルエンサーの影響?で株価やや持ち直し中です。インフルエンサーのイナゴはすぐに飛び去る印象ですが今後どうなりますかね。

ここは配当も良いしインフレに対して値上げ力もあるし従業員・株主・地球環境思いの大変素晴らしい会社のようにみえるので保有株式は持続方針でいきたいです。 2024年1月からの省エネ政策の恩恵も期待。

11月10日 IPS(4390) 2024年3月期 中間決算

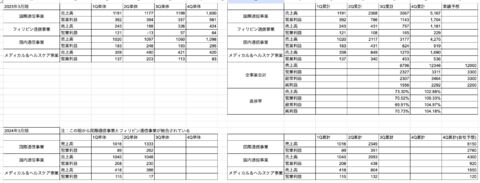

国際通信事業,国内通信事業,メディカル&ヘルスケア事業。対前年同四半期で減収大幅減益。四半期累計だと四半期ごとの成長度合いが分からないので、四半期単体の数値を出してあります↓

国際通信事業

大口案件の収益計上が計画通りなく前年同期比で減収大幅減益。しかしながら、回線提供が順調に拡大したことから期初計画は上回る結果とのこと。

PDSCNプロジェクトは2023年12月中に完成予定で、12月28日に完成のIRが出ました。収益計上は第4四半期とのことで3Q決算はどうなりますかね。

国内通信事業

前年同期比で減収増益。前年同期はコロナウイルス感染症関係のコールセンター向けの収益が計上されていたようです。

メディカル&ヘルスケア事業

前年同期比で減収大幅減益。「レーシック件数が一部競争の激化の影響を受け、前年同期比減少」はかなりの悪材料。予防医療分野の収益の貢献は来々期となる見込みとのこと。OPEN DOORしてくれることを期待しておきます。

セグメント別業績予想の見直しから計算すると、メディカル&ヘルスケア事業は今期はもう利益が出ない見込みのようです。

下期計画

下期は国際通信事業で計画を上回る収益計上を見込んで、通期では増収,純利益以外増益に変更なしとのこと。また、為替差益は通期業績予想数値には反映させていないとのこと。

株価は厳しいことになっていますが、事業内容は素晴らしいので、今後の法人向けインターネット顧客の伸びに期待して200株だけ保有継続の方針です。

11月10日 日本ホスピス 2023年12月期 3Q決算

主にホスピス住宅の運営。2023年6月16日付でスギHDと資本業務提携を締結してスギHDが筆頭株主。対前年同四半期で大幅な増収増益。四半期ベースでは経常利益以外は過去最高。

2023年12月期の平均入居率も1Q→2Q→3Qと0.1ポイントずつ改善。4Qは4施設開設。

2024年12月期に10施設新設となると財務がかなりカツカツですが増資せずにこなせるか。筆頭株主のスギHDの含み損に配慮して銀行からの借入等でどうにかしてくれるのか。

業績は問題ないとみえるので保有300株のうち200株は増資がないことをお祈りしながら持続方針です。 100株はタイミングをみて利益確定するかもしれませんが、今の株価ではまだ売りたくないという気持ちが強いです。

仮に今後増資があって売られる場合でも、将来の売上利益につなげられるので霞ヶ関キャピタルの公募増資時のようにすぐ復活しますかね。

2024年12月期は、四季報は会社の中期経営計画よりも利益面で謎の強気予想ですが、どうなるでしょうか。個人的には会社の中期経営計画くらいを想定しています。

12月15日 ギフトHD 2023年10月期 本決算

主に家系ラーメン。対前年同四半期で増収増益。四半期ベースでは売上高・営業利益が過去最高。コスト上昇分を価格転嫁しても最近は2019年比で既存店の客足が増えていて素晴らしいですね。 2024年10月期も増収増益増配の予想。

直営店の新規出店(純増:27店舗)

年間目標40店舗に対して未達。物件選定を厳しくしていたためとのこと。

- 町田商店:15店舗

- 豚山:7店舗

- 元祖油堂:4店舗

- がっとん:1店舗

- E.A.K.RAMEN:1店舗

- その他:2店舗

(赤みそ家が2店舗退店, 長岡食堂が1店舗退店)

プロデュース店の新規出店(純増:37店舗)

年間目標23店舗に対して超過。

その他

中期経営計画の上方修正がありました。海外展開を加速するようで楽しみです。

四半期ごとに稼ぐ力を着実につけていますし、2024年10月期は「直営店の契約済み物件だけでも30件の契約が済んでおります。プラス10件は十分、達成すると考えております。」とのことなので余裕の保有継続です。

町田商店は「油少なめ」が個人的なおすすめです。

最近の主な売買

- property technologies:グロース250指数が下げたときに信用買いしてデッド・キャット・バウンス時に返済したりを繰り返してどうにか5万円ほどのプラス。加えてダメ決算を回避できました。

- シンクロ・フード:中間決算で人員増を売上高・利益増につなげられていることが確認されたのと初配で株価が急上昇してPER28倍くらいになったので800株利益確定しました。(+244千円)

- カバー:ダブルバガーを達成したタイミング(3245円になったタイミング)でもう通期業績の上方修正も織り込んだと思い、満足して利益確定しました。(+162千円)

- 霞ヶ関キャピタル:増資してストップ安。翌日に買おうと思っていたのですが恐怖心が勝って始値で買えず、上がり始めてから買って、また恐怖心で損切というやっちゃいけない初心者みたいなミスで3万円の損切。これは痛恨のミスでした。

- ジャパンM&Aソリューション:決算発表後のストップ安で200株買えました。霞ヶ関キャピタルのミスを反省して売らなかったら上がったのでPER24倍の2869円で売って10万円利確。

- IPS(4390):中間決算発表後にめちゃくちゃ売られたので信用買いしまくりました。PDSCN完成IRの後に利確して36千円くらいのプラス。残り信用買い200株は現引予定です。

他、細々した売買がいくらかありました。

グロース250指数が馬鹿みたいに下落したときに

- プレミアグループ

- 日本ホスピス

の取得単価を下げるのに成功しました。

保有銘柄の今後の決算発表予定

- 2024年2月2日:プレミアグループ 2024年3月期 3Q決算

が先頭バッターのはず。

新NISAの個人的戦略

つみたて投資枠

これまで通り「SBI・V・全米株式インデックス・ファンド」への積立を継続しようと思います。年間50万円前後の積立を目指して1日2000円で積立設定しました。既に2024年内の利下げをいくらか織り込んでいるならそれほど大きな上昇余地がないような気もしますが、指数が上がるか下がるかはまったく分からないですね。それでも米国企業群のイノベーション力にかけたいと思います。為替負けしないことを願います。

成長投資枠

売却すると一時的に枠が消滅してしまうのが悩みのタネでまだ身動きが取れていません。個別銘柄を選ぶなら、絶対に売却しない、値下がるなら買い増しすると思える銘柄を選ばないといけません。そのような銘柄でも高値掴みは避けたいので年に数回あるかどうかの暴落を待っています。暴落がなければ個別銘柄は特定口座だけでやりくりするかもしれませんし、個別要因で過度に安くなれば買うことがあるかもしれません。

とりあえず特定口座にある1年以上売る気がない銘柄だけでも新NISAに移しておこうかなと思案しています。